上司が、勤め先が~、お客が~とか、

文句垂れていたけど、

世の中、不公平が常識なんだ、と思ったら、

「自分が変わらなきゃダメじゃん」と

思うようになった。

んで、仕事に精を出す、訳ないじゃん?

自分の居場所はここじゃないんだ、と。

でも、すぐに居場所を変えられるわけないし。

まぁ、今は耐えるしかないし、我慢するしかない。

自分で選んだ場所なんだから。

勤め先が嫌いでも、解雇されるまで、

もしくは自分で自活できるまでは居させてもらう。

そう決めたら、あとは株式投資を継続して将来に備える。

少なくとも、人生の後半ぐらいは、

人のせいにして(文句ばかり垂れて)生きたくない。

ってな感じで、かっこつけた言い方しているけど、

実際は、ビクビクもんだったんだよね。

株式投資で失敗したら、もう手立てがないじゃん。

今度は株式投資に文句言って、人生過ごす羽目になるんだし。

それでも、やらないよりは「まし」だし、

現状維持のままで何か変わるわけでもないし。

そうやって、過ごすしかない。

人生の幸福感と経済的自由は別物と割り切った。

仕事の達成感で精神的な満足感を得ていても、お金は必要だ。

世の中、成果主義と言えば、聞こえは良いけど、

頑張ったら頑張った分、給与が貰えるわけじゃない。

人間関係も大きく関与するし。

自分を過信することもあれば、給与に不満も出てくる。

俺が住んでいる日本は「資本主義経済」なんだ。

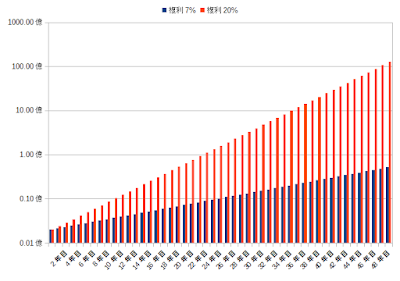

業績好調でも給与が株価以上に上昇することは稀。

日経平均株価が最高値更新して、給与は最高値更新した?

年初来2割の株価上昇でも、

賃金は5%の賃上げだったりする。

まぁ、逆に2割下落でも、給与はそこまで下げないかもしれんが、

賞与はその位下げるかも。

資本で経済が回る、語弊があるけど。

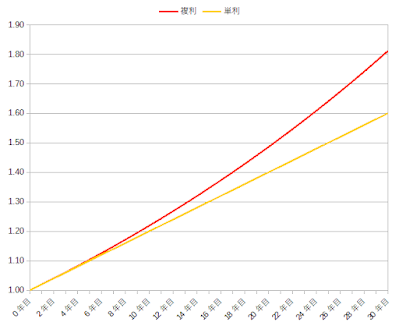

資本側に回らなきゃ、複利を享受できない。

発想が飛躍しているが、そうなんだよ。

労働(勤労)で、複利で給与は増えない、

人事考課査定(要は比例)のみ。

そう考えたら、複利の定期預金になるんだが、

日本の超低金利でも、複利効果は見えてこない。

その位の算数は俺でも出来る。

もう、株式投資しかない。

それぐらいしか、夢見るものがない。

文句言うぐらいなら、夢見たほうがいいよな。

俺はそうした、だけの話。

複利のほうがおいしいし。

でも、すぐに居場所を変えられるわけないし。

まぁ、今は耐えるしかないし、我慢するしかない。

自分で選んだ場所なんだから。

勤め先が嫌いでも、解雇されるまで、

もしくは自分で自活できるまでは居させてもらう。

そう決めたら、あとは株式投資を継続して将来に備える。

少なくとも、人生の後半ぐらいは、

人のせいにして(文句ばかり垂れて)生きたくない。

ってな感じで、かっこつけた言い方しているけど、

実際は、ビクビクもんだったんだよね。

株式投資で失敗したら、もう手立てがないじゃん。

今度は株式投資に文句言って、人生過ごす羽目になるんだし。

それでも、やらないよりは「まし」だし、

現状維持のままで何か変わるわけでもないし。

そうやって、過ごすしかない。

人生の幸福感と経済的自由は別物と割り切った。

仕事の達成感で精神的な満足感を得ていても、お金は必要だ。

世の中、成果主義と言えば、聞こえは良いけど、

頑張ったら頑張った分、給与が貰えるわけじゃない。

人間関係も大きく関与するし。

自分を過信することもあれば、給与に不満も出てくる。

俺が住んでいる日本は「資本主義経済」なんだ。

業績好調でも給与が株価以上に上昇することは稀。

日経平均株価が最高値更新して、給与は最高値更新した?

年初来2割の株価上昇でも、

賃金は5%の賃上げだったりする。

まぁ、逆に2割下落でも、給与はそこまで下げないかもしれんが、

賞与はその位下げるかも。

資本で経済が回る、語弊があるけど。

資本側に回らなきゃ、複利を享受できない。

発想が飛躍しているが、そうなんだよ。

労働(勤労)で、複利で給与は増えない、

人事考課査定(要は比例)のみ。

そう考えたら、複利の定期預金になるんだが、

日本の超低金利でも、複利効果は見えてこない。

その位の算数は俺でも出来る。

もう、株式投資しかない。

それぐらいしか、夢見るものがない。

文句言うぐらいなら、夢見たほうがいいよな。

俺はそうした、だけの話。

複利のほうがおいしいし。